Spektrum důchodových systémů v Evropě je opravdu široké. Primárně je dělíme na soukromé a veřejné systémy. Jednotlivé modely se ale liší také ve způsobu zajištění financování i v samotném rozdělování finančních prostředků. Z hlediska zajištění financování existují penzijní systémy s průběžným financováním, systémy založené na vytváření úspor v penzijních fondech a systémy, které obě tyto možnosti kombinují.

POKLES ŽIVOTNÍ ÚROVNĚ

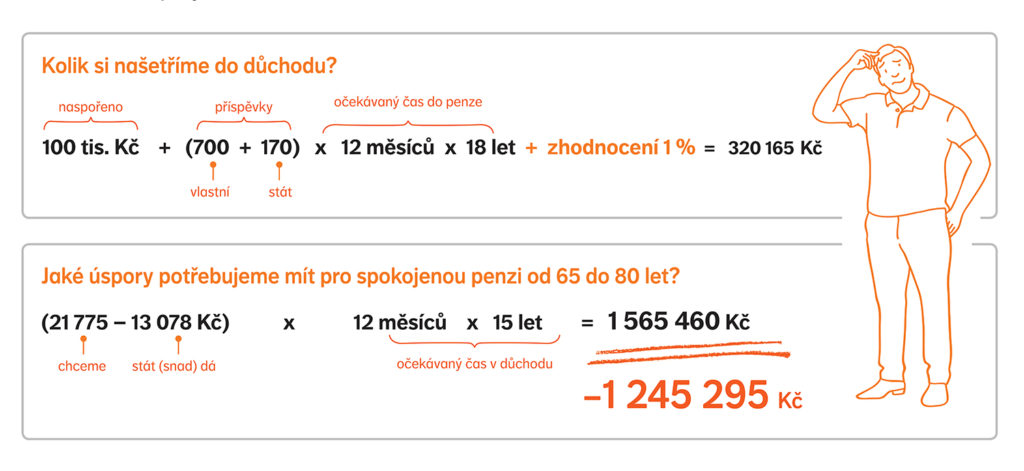

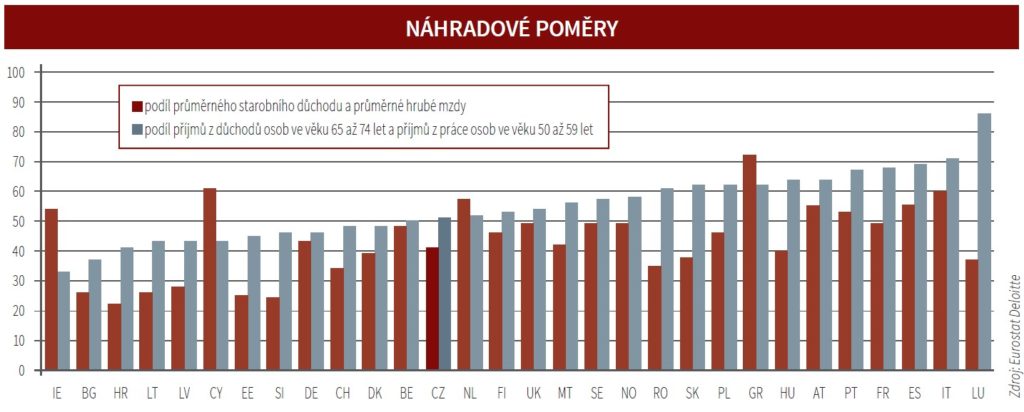

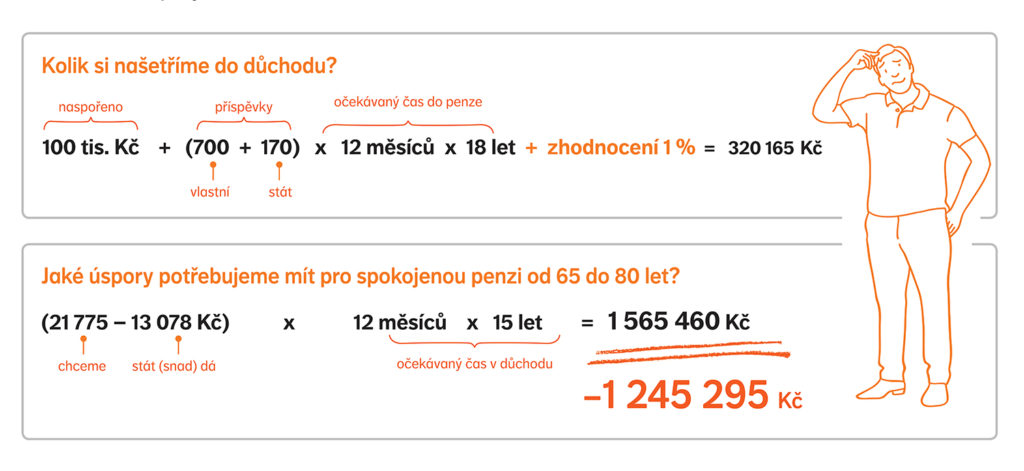

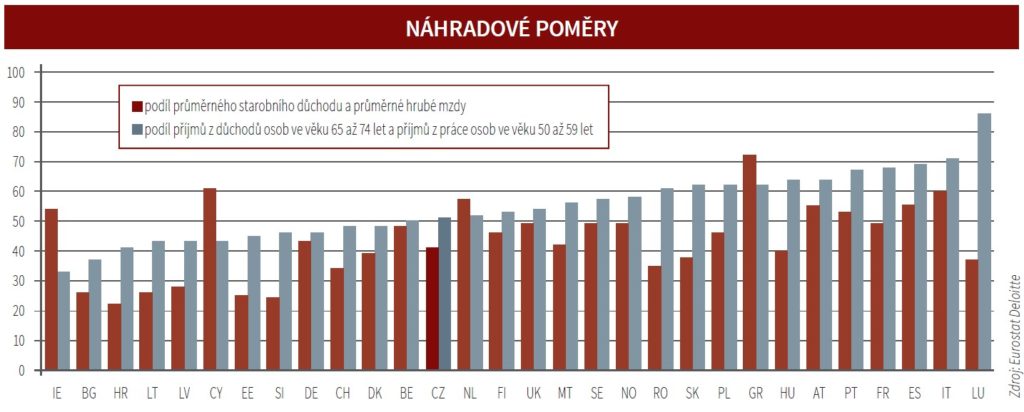

Odchod do penze je většinou spojený se změnou finanční situace rodiny. Oficiální statistiky používají podíl průměrných příjmů z práce v letech před důchodem a průměrného starobního důchodu. Autoři loňské studie společnosti Deloitte Jaké budou důchody však pro simulaci použili poměr průměrného důchodu a průměrné hrubé mzdy. Budoucí vývoj náhradového poměru by se totiž obtížně simuloval. Podle této studie klesne životní úroveň českého penzisty při odchodu do důchodu zhruba na polovinu.

„Nejméně „bolestný“ přechod mezi příjmy před důchodem a během něj čeká penzisty v Lucembursku a Itálii. Naopak největší finanční šok zažívají irští a bulharští penzisté. Měřeno podílem průměrného důchodu a průměrné hrubé mzdy jsou na tom nejhůře důchodci v Chorvatsku (22 %), dále v pobaltských zemích, Slovinsku a Bulharsku. Nejlépe pak v Řecku (72 %), Kypru či Itálii. České důchody v průměru činí 41 % průměrné hrubé mzdy,“ uvádějí autoři důchodové studie Delloite David Marek a Václav Franče. Výše přiděleného důchodu samozřejmě závisí na tom, mezi kolik osob se celkové výdaje na důchody rozdělují. Například v Irsku před-stavují výdaje na důchody z hlediska procent HDP poměrně malou část rozpočtu, přesto tato země generuje třetí nejvyšší průměrný starobní důchod v Evropě a vůbec nejvyšší v EU.

JAK SI VEDEME VE SROVNÁNÍ S EU?

„Průměrný důchod v Česku je výrazně podprůměrný v EU. V roce 2016 dosahoval průměrný měsíční starobní důchod 407 eur (dle údajů ČSSZ dosáhl 11 460 korun), zatímco v EU průměr činil 1135 eur. Tak-to dramatický rozdíl mezi výší důchodu v České republice a v EU je samozřejmě do velké míry dán rozdíly v cenových hladinách napříč EU. Pokud bychom do výpočtů za-hrnuli tyto rozdíly v cenách, zvýšil by se průměrný český důchod na 672 eur, tj. 59 % EU. Nejlepší životní úroveň nabízí důchodový systém v Rakousku a Nizozemsku, kde se průměrný důchod pohybuje 37 %, resp. 34 % nad průměrem EU,“ uvádí studie Deloitte.

Češi stále věří, že je na penzi primárně zajistí stát a vlastní prostředky vnímají jako „něco na přilepšenou“.

MODEL TŘÍ PILÍŘŮ

V 90. letech představila Světová banka model tzv. třípilířového uspořádání, který označila za ideální důchodový systém. Tento model v sobě kombinuje prvky veřejného a individuálního financování penzí. Třípilířový modelový penzijní systém se skládá ze solidárního (průběžného) pilíře, dále z pilíře, který je založen na povinném spoření do privátních penzijních fondů, a konečně doplňkového pilíře založeného na dobrovolném penzijním spoření. V zásadě jsou ale možné i jiné varianty uspořádání.

O konkrétní výši důchodu každého člověka rozhoduje důchodové schéma dané země. Vzorce pro výpočet výše důchodu se značně liší. Většinou se ale jedná o nějakou kombinaci zásluhovosti a základní paušální složky. Důchod spojený s výší výdělků je takový, který odráží výši dřívějšího příjmu, tedy příspěvků daného člověka do systému. V případě důchodu, který není spojen s výší výdělku, se většinou jedná o sociální podporu, jež je financována z daní (například jako minimální penze).

JAK FUNGUJE ČESKÝ PENZIJNÍ SYSTÉM?

Když se podíváme na český systém, můžeme si všimnout, že druhý pilíř chybí. Český penzijní systém jinak obecně spadá mezi průběžně financované modely v režii státu. Je doplněný o dobrovolné vytváření úspor v soukromých penzijních fondech. Ze státního průběžně financovaného systému, v němž je účast pro každého ekonomicky aktivního jedince povinná, jsou vypláceny starobní, invalidní, vdovské/vdovecké a sirotčí důchody. Příspěvek do státního průběžně financovaného systému je součástí pojistného na sociální zabezpečení a je rozložen na část placenou zaměstnavatelem (24,8 % hrubé mzdy) a část placenou zaměstnancem (6,5 % hrubé mzdy). OSVČ odvádějí pojistné na důchodové pojištění ve výši 29,2 % z vyměřovacího základu. Důchody sestávají ze dvou základních složek: fixní

(základní výměra) a poměrné vůči předchozím příjmům (procentní výměra). Na řádný starobní důchod má nárok každý, kdo získá potřebnou dobu pojištění a dosáhne daného důchodového věku.

SPOLÉHAT NA STÁT NESTAČÍ

Jak vidno z těchto příkladů, státy napříč Evropou se snaží své občany ve stáří zajistit. Některým se to daří lépe, jiným hůře. „Ani nejlepší důchodové systémy světa však ne-musejí mít do budoucna dostatečně ošetřenu stále palčivější problematiku adekvátnosti starobních důchodů na jedné straně a současně udržitelnosti celého penzijního systému na straně druhé. Rozpor mezi těmito dvěma atributy kvůli stárnutí populace narůstá i v ze-mích s nejlepšími důchodovými systémy. To v praxi znamená, že prakticky nikde v ekonomicky vyspělém světě není radno příliš se spoléhat jen na státní důchod. I lidé v zemích s nejrozvinutější-mi důchodovými systémy musejí sami částečně převzít odpovědnost za zajištění se na stáří, pokud ho chtějí prožít důstojně. Mezinárodní zkušenost tedy ukazuje, že ani vhodná důchodová reforma v Česku nezbaví obyvatele ČR nutnosti podílet se na zajištění na stáří také z vlastních zdrojů. Pochopitelně, pokud k žádné reformě nedojde, bude tato nutnost ještě akutnější a lidé se budou muset na stáří připravovat „po vlastní ose“ o to důsledněji a prozíravěji. To jim však nyní z tuzemských politiků vzkáže jen málokdo, neboť to není populární a žádné politické body to nepřinese, stejně jako je bez-prostředně nikomu nepřinese ani samotná důchodová reforma. Proto k ní ostatně ještě nedošlo a v dohledné době nejspíše ani nedojde,“ zdůrazňuje nutnost spolupodílet se na tvorbě rezerv pro období penze analytik a člen Národní ekonomické rady vlády Lukáš Kovanda.

Stejného názoru je i Petr Voráček: „Mít naspořeno na vlastním penzijním účtu dodatečné peníze bude pro každého budoucího důchodce významná výhoda, pravděpodobně i dělítko mezi zabezpečeným stářím a velmi skromným životem.“

ČEŠI SI NA PENZI MÁLO SPOŘÍ

V naší krajině se lidé ani 30 let po změně režimu zcela nezbavili zvyku spoléhat se v otázce zajištění na stáří na stát. Češi stále věří, že je na penzi primárně zajistí stát a vlastní prostředky vnímají jako „něco na přilepšenou“. Jak už bylo řečeno, v západní Evropě berou lidé zodpovědnost za svoji životní úroveň ve stáří více do svých rukou. „Penetrace penzijního spoření v České republice je sice poměrně vysoká, žádoucí je ale větší zapojení mladších klientů. Problém je také ve výši ukládaných prostředků. Lidé si dnes na penzi spoří v průměru 2,5 % ze své mzdy, odborníci však doporučují ideálně spořit spíše 5 až 10 %. Penzijní spoření by mělo být samo-zřejmou součástí individuálního finančního portfolia,“ podotýká Petr Voráček, obchodní ředitel Generali penzijní společnosti.

V českém penzijním systému však stále hraje dominantní roli státní pilíř. Běžný český důchodce je nyní po odchodu do penze absolutně závislý na státu. „Průběžný, tzv. první pilíř ale není za stávajícího stavu dlouhodobě udržitelný. Financování penzí by do budoucna rozhodně mělo být vícezdrojové. Hlavním cílem nevyhnutelných změn by mělo být zvýšení objemu privátních úspor obyvatel. Cestu vidím v zavedení povinného příspěvku zaměstnavatele na soukromé spoření,“ doplňuje Petr Voráček.

Hlavní analytik Broker Consulting Martin Novák uvádí hned několik možných řešení problému: „Nabízí se reforma, která zajistí dodatečné financování či vyšší spoluúčast. Dalšími kroky jsou oddálení odchodu do důchodu, snížení výše důchodů apod. První pilíř je bez zásadních reforem udržitelný za předpokladu, že by došlo k výraznému nárůstu porodnosti, nebo pokud by se deficit v pracovní síle, kterého jsme nyní svědky, vyrovnal.“

Lidé si dnes na penzi spoří v průměru 2,5 % ze své mzdy, odborníci však doporučují ideálně spořit spíše 5 až 10 %.

DŮCHOD A KORONAKRIZE

Rok 2020 byl poznamenán pandemií koronaviru a s ní související koronakrizí. Z čistě ekonomického pohledu dopadá celá situace na důchodce jen velmi málo, a to spíše rostoucí inflací a s ní spojeným zdražováním zboží a služeb. Už nyní je jasné, že se veřejné rozpočty nejen u nás dostávají kvůli pandemii pod velký tlak. „V delším časovém horizontu se tak může přidat i dopad na příjmovou stránku, kdy zásluhou nízkého (či spíše žádného) růstu mezd v hospodářství nebude valorizována penze či bude valorizace velmi nízká. Pro-zatím to vypadá, že na tak vysokou valorizaci penzí jako byla v letošním roce a zřejmě bude i v příštím, mohou po roce 2021 penzisté zapomenout,“ míní Richard Siuda, ředitel externího prodeje a člen představenstva Conseq Investment Management.

Význam dlouhodobého spoření na penzi stále roste a do budoucna bude nutným předpokladem spokojeně prožitého důchodového věku bez finančních starostí.

V JAKÝCH PRODUKTECH SPOŘIT?

Jak se ukazuje, význam dlouhodobého spoření na penzi stále roste a do budoucna bude nutným předpokladem spokojeně prožitého důchodového věku bez finančních starostí. Jaké produkty jsou tedy pro spoření na penzi nejvhodnější? Broker Consulting klientům doporučuje zejména dva produkty. „Prvním je doplňkové penzijní spoření,

v některých případech ještě penzijní připojištění, které svým střadatelům přináší několik zajímavých výhod. Hlavním benefitem je státní příspěvek, jehož výše se odvíjí od výše měsíčního příspěvku účastníka. Maximálního státního příspěvku dosáhne účastník při odkládání 1000 korun měsíčně. Pro vyšší pravidelné částky je pak vhodnější investovat do podílových fondů, které svým investorům nabízejí širší možnosti než doplňkové penzijní spoření. V ideálním případě by každý, kdo to s přípravou finančních prostředků na stáří myslí vážně a umožňuje mu to jeho finanční situace, měl využívat výhod obou těchto možností, jelikož se tyto produkty výborně vzájemně doplňují,“ radí Martin Novák.

ZAJÍMAVÁ FAKTA

- Průměrný důchod v Česku je výrazně podprůměrný v EU. V roce 2016 dosahoval průměrný měsíční starobní důchod 407 eur, zatímco v EU průměr činil 1135 eur.

- Nejlepší životní úroveň nabízí důchodový systém v Rakousku a Nizozemsku, kde se průměrný důchod pohybuje 37 %, resp. 34 % nad průměrem EU.

- Při srovnání poměru průměrného důchodu a průměrné hrubé mzdy jsou na tom nejhůře důchodci v Chorvatsku (22 %), dále v pobaltských zemích, Slovinsku a Bulharsku. Nejlépe pak v Řecku (72 %), Kypru či Itálii. České důchody v průměru činí 41 %průměrné hrubé mzdy.

Zdroj: Deloitte